Les règles fiscales applicables aux camping-cars, mobilhomes et motorhomes sont très complexes dans notre pays. Ce n’est pas une surprise, mais il est tout de même utile d’y jeter un œil, car de nombreuses questions se posent quant à leur traitement fiscal. Par exemple, s’agit-il de voitures particulières ou de véhicules utilitaires ?

Tout repose sur la reconnaissance du camping-car en tant que minibus, camion ou camionnette transformé (et homologué), ou en tant que camping-car (catégorie M1). C’est l’importateur qui doit le confirmer pour chaque véhicule et le mentionner sur le certificat de conformité et le certificat d’immatriculation.

Principe du camping-car/motorhome/mobilhome

Pour être reconnu comme un camping-car/motorhome/mobilhome, le véhicule doit disposer d’un coin cuisine (kitchenette), d’un lit, d’un espace de rangement et d’une table. Dans tous les cas, si le véhicule a une MMA (masse maximale autorisée) supérieure à 3,5 tonnes ou peut transporter plus de 8 personnes (hors conducteur), il ne peut pas être conduit avec un permis B. Pour une MMA inférieure à 7,5 tonnes, un permis C1 est requis, avec une attestation médicale. En outre, pour les poids lourds qui nécessitent un permis C, la taxation (montant forfaitaire ou par essieu) varie en fonction de la région d’immatriculation. Quoi qu’il en soit, vous ne devrez payer la TMC dans aucune région.

Fiscalité régionale pour les camping-cars et mobilhomes : taxe de circulation et TMC

Les motorhomes (ainsi définis par la DIV) ou les camping-cars sont exonérés de la taxe de mise circulation (TMC), quel que soit le permis de conduire requis. Il n’y a pas non plus d’écomalus en Wallonie, contrairement aux voitures particulières.

En ce qui concerne la taxe annuelle de circulation, son taux dépend du poids du véhicule. En Wallonie et à Bruxelles, cette taxe dépend de la masse du véhicule, comme pour les véhicules utilitaires. Dans tous les cas, le montant est inférieur à 180 euros.

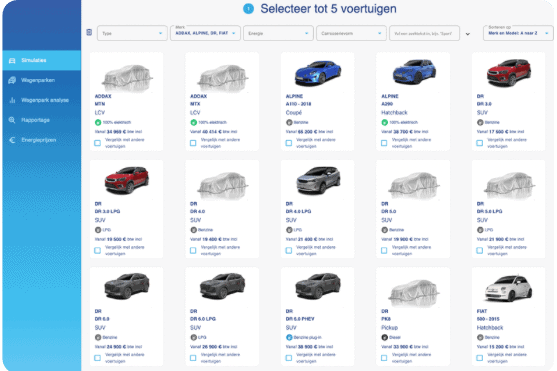

En Flandre, le montant de la taxe de circulation est similaire, mais d’autres critères sont pris en compte sur base du simulateur en ligne de l’administration fiscale flamande.

Exemption wallonne pour un usage occasionnel

En Wallonie – contrairement aux autres régions – il existe un régime d’exonération de la taxe de circulation en cas d’utilisation occasionnelle du motorhome.

Si le camping-car est utilisé maximum 30 jours par an, aucune taxe de circulation n’est due. Le système fonctionne avec un formulaire renouvelable et valable pour 12 mois à partir de la date anniversaire d’immatriculation. Chaque voyage en cours d’année doit être renseigné sur le formulaire. Par conséquent, pour bénéficier de l’exemption, le camping-car ne doit pas rouler sur la voie publique plus de 30 jours par an. Pour bénéficier de l’exemption, vous devez vous rendre à un guichet régional afin de vous faire enregistrer et d’obtenir la feuille de route à remplir. Après chaque période de 12 mois, le formulaire doit être renvoyé dans les 30 jours suivant la date d’échéance pour vérification et renouvellement de l’exonération fiscale. Sinon, vous devrez quand même payer la taxe.

Fiscalité fédérale pour les mobilhomes et camping-cars : ATN, contribution CO2 et déductibilité fiscale

Au niveau fédéral, vous devez vérifier si le véhicule est considéré ou non par les autorités fiscales comme une camionnette. Les règles fiscales diffèrent ici en partie des règles utilisées par le contrôle technique.

Pour être fiscalement considéré comme camionnette au niveau fédéral, le véhicule doit remplir un certain nombre de conditions techniques. Vous trouverez l’explication complète des quatre catégories de camionnettes via ce lien.

Sur base des dispositions mentionnées sur le site des autorités fédérales, on peut considérer qu’ un petit camping-car ne remplit en principe pas les conditions pour être considéré comme une camionnette et ce en raison de l’absence de cloison. Cela pourrait toutefois être le cas pour des motorhomes plus grands.

Il est possible de déduire fiscalement les frais encourus avec le camping-car dans la limite de leur quotité professionnelle. Cela vaut pour les indépendants ou les personnes en nom propre qui utilisent le camping-car (partiellement) à titre professionnel par exemple.

Que diriez-vous d’un camping-car comme voiture de société ?

Si un camping-car est mis à disposition par un employeur en tant que véhicule de société, les règles mentionnées plus haut pour être considéré comme camionnette sont d’application.

Si, selon ses règles, le camping-car n’est pas reconnu fiscalement comme une camionnette, on l’assimile alors, en tant que véhicule de société, à une voiture de tourisme classique. Il est donc imposé selon les règles normales, avec une déduction fiscale en fonction des émissions de CO2, une contribution CO2 et un calcul de l’avantage de toute nature selon les formules en vigueur pour les voitures de tourisme. Il est évident que cela n’est fiscalement pas attractif.

Si, par contre, le camping-car est fiscalement considéré comme une camionnette, les mêmes règles fiscales fédérales s’appliquent que pour un véhicule utilitaire léger classique.